Guía para comprender los puntajes de crédito con tabla de rangos de puntaje

El puntaje de crédito (credit score) en Estados Unidos se refiere a una calificación numérica que indica la solvencia crediticia de una persona. Este puntaje es utilizado por prestamistas, instituciones financieras y otros acreedores para evaluar el riesgo de otorgar crédito a un individuo. Aquí te compartimos una tabla de puntaje de crédito para que puedas comprender mejor los rangos del puntaje y también te mostramos diferentes maneras en que puedes ver tu puntaje de crédito.

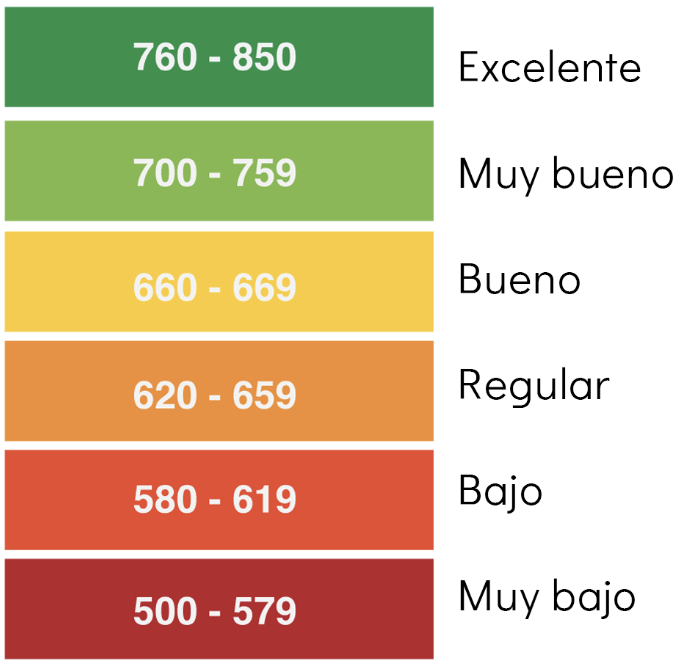

Tabla de puntaje de crédito en Estados Unidos

Los puntajes de crédito en Estados Unidos generalmente se calculan en base a la información contenida en los informes crediticios de las tres principales agencias de crédito: Equifax, Experian y TransUnion. Estos informes incluyen detalles sobre la historia de pagos, la cantidad de deudas, la duración del historial crediticio, los tipos de cuentas y otros factores relevantes.

Los puntajes de crédito más comunes en Estados Unidos son los puntajes FICO (Fair Isaac Corporation), que varían entre 300 y 850. Un puntaje de crédito alto, generalmente por encima de 700, indica una sólida solvencia crediticia, lo que aumenta las posibilidades de ser aprobado para créditos y préstamos con condiciones favorables. A continuación, encontrarás la tabla de puntaje de crédito que se utiliza en Estados Unidos.

Factores que influyen en el puntaje de crédito

Es importante monitorear regularmente tu puntaje de crédito y revisar tus informes crediticios para asegurarte de que sean precisos y reflejen tu situación financiera real. Un buen puntaje de crédito puede ofrecer ventajas financieras, como tasas de interés más bajas y mayores oportunidades de aprobación para préstamos y créditos.

Para calcular el puntaje de crédito, se toman en cuenta los siguientes:

- Historial de pagos: si se han realizado pagos a tiempo en el pasado.

- Utilización del crédito: la proporción entre el saldo actual y el límite de crédito.

- Historial crediticio: la duración de tu historial de crédito.

- Tipos de crédito: la variedad de cuentas de crédito (tarjetas, préstamos, hipotecas, etc.).

- Deuda pendiente: la cantidad total de deudas pendientes.

- Nuevas solicitudes de crédito: cuántas veces has solicitado nuevo crédito recientemente.

¿Puedo obtener una copia de mi informe de crédito?

Claro que sí, de hecho cuentas con el derecho de acceder a un informe gratuito cada 12 meses. Las siguientes compañías principales de informes de crédito del consumidor ofrecen los servicios: Equifax, Experian y TransUnion. Podrás solicitar una copia gratis en AnnualCreditReport.com.

¿Cómo obtener el informe gratuito de mi crédito?

Para obtener una copia de tu informe de crédito, podrás hacerlo por medio de las siguientes opciones:

- En línea: visitando AnnualCreditReport.com (ten en cuenta que el sitio se encuentra en inglés).

- Por teléfono: llamando al (877) 322-8228.

- Por correo: descargando y completando el formulario de Solicitud de Informe de Crédito Anual (en inglés). Luego deberás enviar el formulario por correo a:

Annual Credit Report Request Service

P.O. Box 105281

Atlanta, GA 30348-5281

Ten en cuenta que podrás solicitar los tres informes juntos o bien uno a la vez. En caso de hacerlo por separado, podrás supervisar los informes de crédito a lo largo de todo el año. Una vez recibido el informe gratuito anual, podrás solicitar informes adicionales. Por ley, una compañía de informes de crédito puede cobrar hasta $12.50 por un informe de crédito.

También podrás recibir informes gratuitos de las compañías especializadas en informes de crédito del consumidor.

Recuerda que deberás solicitar los informes de manera individual de cada una de estas compañías. Puede que algunas de las compañías en esta lista proporcionen un informe gratuito cada 12 meses, mientras que otras compañías cobren algún cargo por el servicio.

Condiciones a tener en cuenta para solicitar un informe gratuito adicional:

- Recibiste un aviso en el cual te niegan un crédito, un seguro o un empleo, o bien experimentaste alguna «acción adversa” a raíz de un informe de crédito. Para obtener dicho informe gratuito, deberás solicitarlo dentro de los 60 días después de recibir el aviso. Otros avisos con «acciones adversas» que podrías recibir incluyen; avisos con algún cambio desfavorable de las condiciones o cantidad de tu crédito o de la cobertura de tu seguro, o cambios desfavorables de tus condiciones de empleo o de una licencia u otro tipo de beneficios del gobierno.

- Crees que tu archivo es inexacto debido a un fraude.

- Has solicitado un informe de crédito de una compañía nacional de informes de crédito en relación con la colocación de una alerta inicial de fraude (en tal caso podrás pedir dos copias gratuitas de una alerta de fraude extendida).

- Te encuentras desempleado y quiere solicitar empleo dentro de 60 días a partir de la fecha de tu petición.

- Eres un beneficiario de la asistencia social pública (welfare).

- Las leyes de tu estado establecen la entrega de un informe de crédito gratuito.

Ten cuidado y presta especial atención a los sitios web que dicen ofrecer informes de crédito gratuitos. Algunos de estos sitios web ofrecen un informe gratuito solo si compras otros productos o servicios. Otros te dan un informe gratuito pero te facturan servicios que luego debes cancelar para evitar cargos recurrentes.

Para obtener un informe de crédito gratuito y autorizado por la ley, visita: AnnualCreditReport.com o llama al (877) 322-8228.