Muchas personas viviendo en los Estados Unidos se preguntan cuánto dinero deben ganar para comprar una casa. Y es que la cantidad de dinero que ganas al año de alguna manera determina cuánto dinero el banco o prestamista te dará. Pero el prestamista también tendrá en cuenta las deudas que tienes y cuántos pagos haces todos los meses, para determinar si puedes asumir otra deuda más.

Otros factores como el tipo de préstamo al que apliques, la tasa de interés o incluso el down payment tienen un impacto sobre el pago mensual que deberás hacer. Para comprender mejor cómo funciona todo esto, continúa leyendo.

Ingresos, gastos y deudas

La relación entre tu ingreso y tus deudas se llama “relación deuda-ingreso” (DTU, por Debt-To-Income Ratio en inglés) y es lo más importante para decidir cuánto estarán dispuestos a prestarte. Tu relación DTI es el monto total de tus pagos de deudas mensuales dividido por el ingreso total mensual de tu hogar. Esa relación DTI se expresa como un porcentaje.

Por ejemplo, digamos que tienes tres cuentas que pagar cada mes:

- $800: Renta

- $150: Pago de la tarjeta de crédito

- $200: Pago del préstamo del carro

Total: $1,150

Digamos también que tu ingreso mensual total antes de impuestos es de $3,000. Tu relación DTI es igual a tus deudas dividido por los ingresos. En este caso, son $1,150/$3,000. Eso hace que tu proporción sea de aproximadamente 0.3833 o un DTI de 38.33%.

La importancia de la relación deuda-ingreso para comprar una casa

En lugar de preguntarte cuánto debo ganar para comprar una casa, debes calcular tu DTI. Este porcentaje les dice a los prestamistas si tú puedes y estás en condiciones de asumir otra deuda. A los prestamistas generalmente les gusta ver índices de DTI del 50% o menos. Es decir que al sumar todos tus pagos mensuales, éstos logren ser menos de la mitad del dinero bruto que ingresa.

Otros gastos que se incluyen en el DTI incluyen gastos mensuales de seguros, pagos de préstamos estudiantiles, pagos de préstamos personales, pagos por pensión alimenticia y pagos por cuidado de niños o daycares.

Si tu proporción es demasiado alta, comienza a buscar lugares donde puedas reducir tu presupuesto mensual o aumentar tus ingresos.

¿Qué porcentaje de tus ingresos deberías destinar a tu mortgage?

Cuando calificas para un préstamo para comprar una casa, el prestamista hará su evaluación de tu DTI y te dará una línea de crédito hasta cierto monto. Tienes que tomar tus propias decisiones sobre cuánta deuda quieres asumir y el porcentaje de tus ingresos que quieres destinar a una hipoteca.

Aunque cada situación es diferente, por lo general no se recomienda que destines más del 28% de tus ingresos al mortgage. Sólo porque calificas para cierta cantidad de dinero, no significa que debes tomarlo todo.

Recuerda que además del costo de la hipoteca, tendrás que pagar seguro y taxes cada mes.

Calcula los pagos mensuales

El precio promedio de una vivienda en los Estados Unidos es de $402,600 para junio en 2023. Con un pago inicial del 20%, puedes esperar pagar aproximadamente $2,051 al mes por la hipoteca (con un interés del 6.5% anual). Eso significa que para seguir la regla del 28%, deberías ganar por lo menos $7,325, sumando todos los ingresos familiares del hogar. Estos son $87,900 al año.

Ten en cuenta, que estos valores utilizan una casa promedio de $402,600. Si en vez de ese valor, puedes conseguir una casa por menos, ese monto que necesitas ganar va a ser menor.

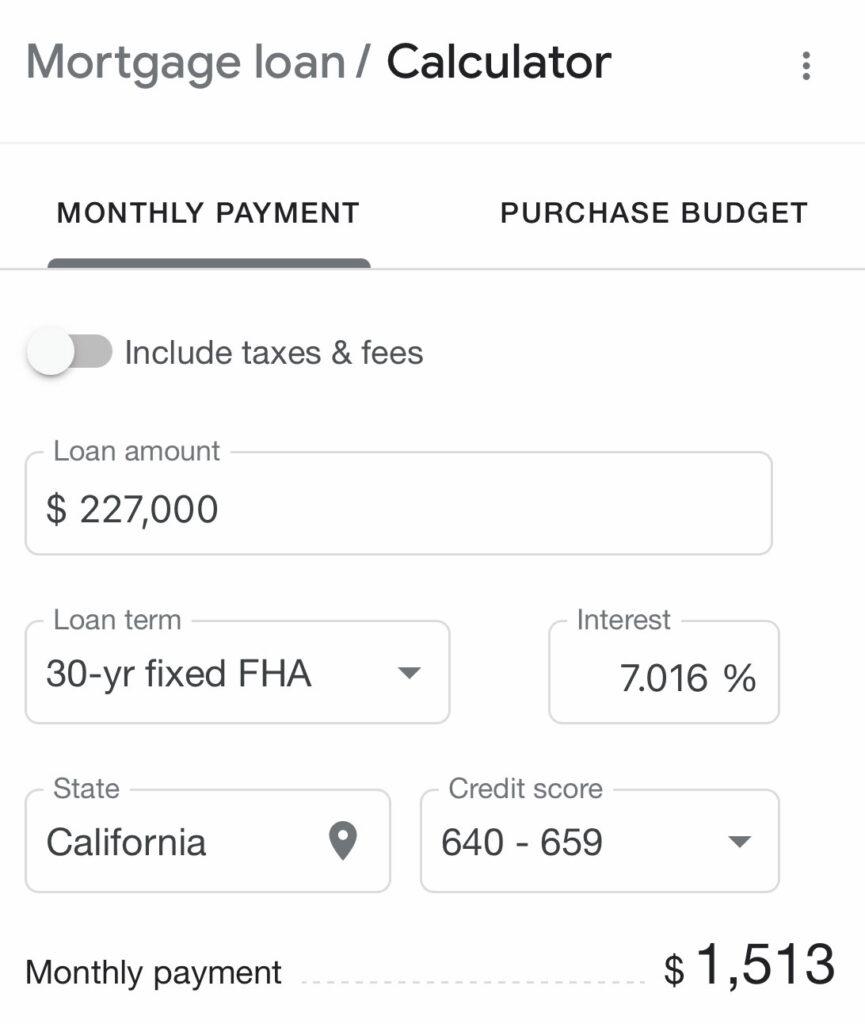

Google tiene una herramienta que te permite calcular y estimar los pagos mensuales que deberías hacer para pagar el préstamo de una casa y comprender mejor todos los elementos que juegan un papel importante en el costo de una casa.

Si estás comprando una casa por primera vez, en la opción de Loan term, elige “30-yr fixed FHA”.

Elige tu estado y tu puntaje de crédito para que la tasa de interés sea más personalizada.

Tu monthly payment será tu pago mensual.

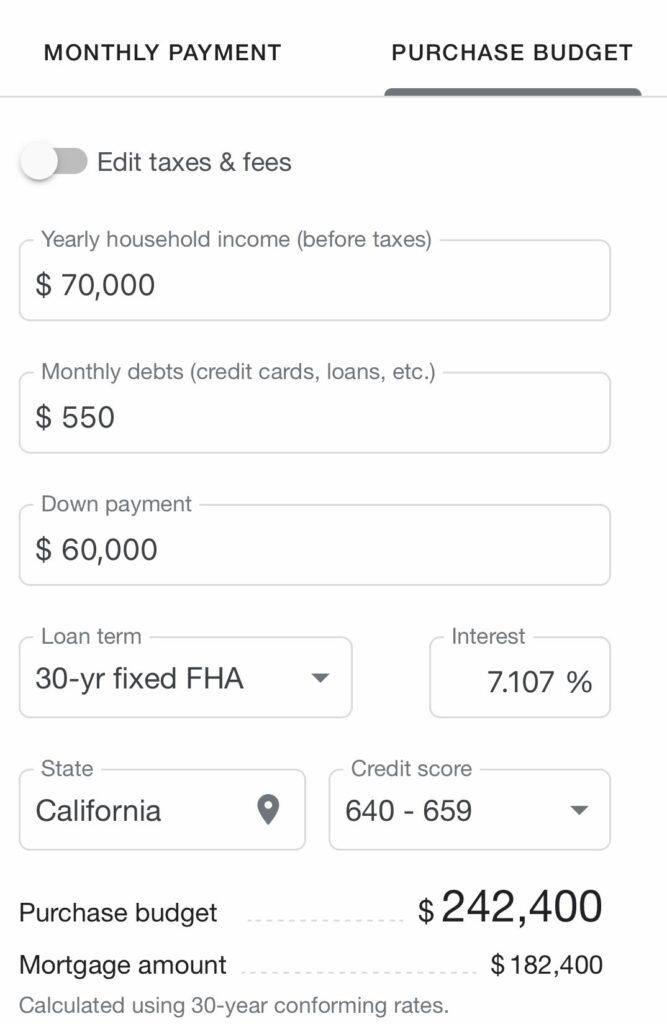

También puedes seleccionar «Purchase Budget» para colocar los ingresos totales del hogar, las deudas que tienes que cada mes y el dinero para el down payment.

Puedes jugar con los números y valores para determinar cuánto debes ganar para comprar una casa, cuánto dinero puedes pedir prestado en total y el valor máximo total de la casa que puedes comprar (en la herramienta, eso es el Purchase Budget).

El Mortage amount es la deuda total que tendrás como tu hipoteca.

Consulta siempre con un asesor financiero confiable que te ayude a diseñar un plan personalizado de inversión y estrategias de ahorro que te permitan cumplir esta meta. ¡Mucha suerte!